半导体一周要闻

2021.8.2- 2021.8.6

1. 28nm设备卡关问题中芯国际赵海军首度回应,梁孟松持续缺席投资人会议

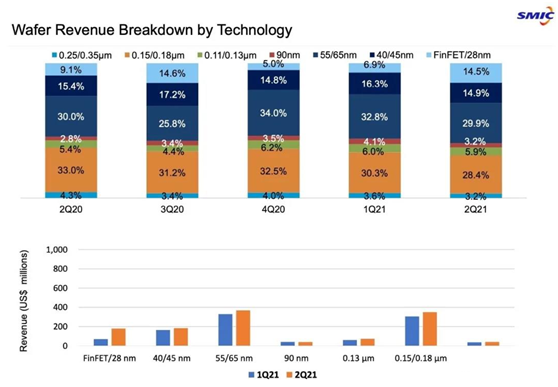

受惠全球晶圆代工需求紧俏,中芯国际第二季交出亮眼的财报成绩,不但营收年增 43%,净利更是成长四倍。同时,中芯也宣布调高全年营收和毛利率目标将成长 30%。中芯国际第二季运营有一个亮点:FinFET 工艺+ 28nm 工艺的营收比重从第一季为 6.9% 大幅成长至 14.5%。被列入实体清单前,中芯国际的 FinFET 设备拉到单月 1.5 万片产能,但去年 FinFE T 工艺还没有满载生产。今年起,中芯国际陆续调整 FinFET 工艺的产品和客户组合,原有的大客户不再生产,取而代之是导入许多新客户。

赵海军也在投资人会议上回答 28nm 设备卡关的问题,他指出,目前正与美国政府、供应商、客户一直有密切交流,持续积极推进扩产一事,虽然细节不便公开太多,但办法还是可以想出来。他也透露,28nm 扩产进度上,公司也备有第二供应商解决方案,目前大家正在验证中,相信中芯国际在这方面是可以取得进展的。根据供应商透露,中芯国际在 28nm 工艺扩产的第二解决方案是采用日本设备加上部分国产设备,例如美系设备的离子注入机可以用日本设备或是国产设备替代等。

芯片制造业者认为,28nm 设备若换成日产+国产设备,缺点是整条产线的机台和客户需要重新认证,以及生产初期的良率可能不能达到使用美系设备的水平。但不可讳言,如果遇到最坏状况:美系 28nm 设备无法进入大陆,那日产+国产设备确实会是一个上场的替代方案。芯片业界透露,美国并未禁止 28nm 设备进入大陆,只是整个审批流程非常缓慢,而且往往是卡关一些最核心、最关键的机台设备,意思是,如果缺了那几台设备,28nm 扩产就不能顺利进行。更有芯片制造商爆料,美国拉长审批程序的机台设备,其实是那些实际用在 28nm 工艺,但其实也可以用到更先进制程的的机台。美国在审查时用点这一点挑毛病,认为代工厂可能会把 28nm 机台拿去生产先进制程,因此才会审批这么久。

第二季财报受惠晶圆出货增加和平均售价上升,单季营收 13.4 亿美元,年增 43.2%,净利润 6.8 亿美元,年增 398.5%。展望第三季,营收与第二季相比将成长 2% ~ 4%,毛利率预期在 32% ~ 34% 之间。面对实体清单带来的影响,高永岗指出,在实体清单下,公司各项指标预期会产生不确定性,但公司会努力解决问题,确保营运连续、业绩提升,以及股东报酬率。同时,赵海军也坦言,中芯国际的部分28nm、14nm相关制程设备的许可证是被推迟的,目前正在与供应商一同努力沟通和解决。

2. 中新社专访爱集微韩晓敏,后摩尔时代中国机遇几何?

第三代半导体也是在芯片材料上进行迭代。所谓第三代半导体,指的是以氮化镓(GaN)和碳化硅(SiC)为代表的第三代半导体材料。5G****、新能源汽车和快充等都是第三代半导体的重要应用领域。

中国已明确“十四五”期间大力支持发展第三代半导体产业。韩晓敏说,在应用升级和政策驱动下,第三代半导体将迎来快速发展期。但其主要是解决功率和射频的问题,解决不了CPU、GPU的摩尔定律问题。

摩尔定律面临极限挑战,业界提出了多种技术方向,这既是转折点,也是机遇,给中国企业提供了追赶的方向。中国已将异构集成、碳基技术、第三代半导体等作为重点发展方向,并取得部分突破。

3. 半导体产业超级周期下如何促进中日企业合作共赢

2021年全球半导体营收将有20%以上的强劲增长,全球半导体产业预计将首次突破5000亿美元大关,到达一个新的里程碑。

随着5G的应用和中低价位机型的面世,预计今年智能手机芯片需求将增长5-15%;疫后电动汽车不断推出新产品,刺激汽车消费意愿,预计电动汽车芯片需求将增长10-20%;疫后数字经济产生大量数据的传输、处理、存储需求,预计今年服务器、物联网的芯片需求也将增长7%-12%;在远程办公和在线教育推动下,电脑芯片需求增长2%-6%;疫情极大刺激了企业对AI功能的需求,预计AI芯片需求将增长10%-16%;随着5G服务和设备类型的可用性持续增长,从部署到采用和商业化的范式转变对芯片需求增长10%以上。

在上述因素的带动下,全球半导体正在开启一轮“超级周期”,SEMI在内的多家分析机构预测,至2022年将实现三年连续增长的Super Cycle超级周期,有望在2022年达到5700亿美元的预测平均值。预计未来三年半导体行业都将持续保持正增长。

4. 华为上半年消费者业务同比下降近50%,企业业务成最具潜力增长引擎

2021年上半年,华为实现销售收入3204亿元,净利润率9.8%。其中,运营商业务收入为1369亿元,企业业务收入为429亿元,消费者业务收入为1357亿元。

2020年上半年,华为实现销售收入4540亿元,其中,运营商业务收入为1596亿元,企业业务收入为363亿元,消费者业务收入为2558亿元。

华为方面表示,上半年消费者业务收入同比下降,主要是因为2020年底出售了荣耀业务。此外,华为在供应链上面临一些众所周知的挑战和困难,手机业务收入下滑。

5. 外媒:三星西安工厂二期将在年内完工,计划追加50亿美元投资

据外媒Businesskorea报道,三星电子的中国西安工厂二期项目有望在2021年底前完工。2021年上半年,三星电子在西安工厂投资230亿元,约占同期计划投资的108.5%,比计划多投入20亿元。

报道称,待三星二期工厂建成以后,将新增产能每月13万片。如果加上一期工厂的数据,月产能将高达25万片。在三星高端存储芯片一期项目及封装测试项目投资110亿美元的基础上,三星又追加投资150亿美元建设存储芯片二期项目,已经累计投资达到260亿美元。

6. 台积电腹背受敌,业内紧握大客户订单, 5and3nm现排队潮

据《电子时报》报道,台积电不仅7nm与5nm家族产能已满载,3nm更已被预订一空,最值得注意的是,高通、英伟达也将在2022年回归台积电先进制程,近期台积电已进一步再上调5/3nm目标出货片数,7nm以下大厂排队求产能。

业内人士指出,仔细对比下,英特尔方面,确实在制程技术上绝对不输台积电,且高举美国扶植本土半导体制造大旗,但14、10nm制程延迟许久才登场,新旧制程转换依旧不够畅顺,加上也还未正式进入EUV世代,大动作正名半导体先进制程节点与量产时程能否全数做到仍不明朗。

7. 台积电开始安装3nm芯片制造设备

据国外媒体报道,台积电已经开始在中国台湾地区的Fab18工厂安装3nm制程芯片的制造设备,将在今年下半年试产3nm芯片。据了解,与之前的台积电5nm工艺相比,最新的3nm工艺能让芯片面积缩小30%,功耗降低最多25~30%,或者最多提升10~15%的性能。台积电与三星的代工工艺竞争已经持续多年,根据之前的报道三星3nm量产要到2023年,整整落后台积电1年时间。

根据《日经亚洲》之前的报道,台积电3nm工艺已经迎来了第一个客户,那就是Intel,而且Intel与台积电的合作至少包含移动平台和服务器平台处理器两个项目,芯片订单产量远超苹果,将成为台积电在3nm时代最大的客户。

8. 高通欲46亿美元现金收购Veoneer 公司,强化汽车芯片业务布局

据路透社报道,高通公司将以46亿美元收购瑞典汽车零部件制造商Veoneer 公司,(VNE.N.),高通希望通过收购来强化其汽车芯片业务。高通公司也在其官网上对外发布了该收购信息,高通指出,将以每股37美元的价格收购Veoneer的要约,这是一项全现金交易。

9. 美媒:三星芯片销售额超越英特尔

参考消息网8月4日报道据美国《华尔街日报》网站8月3日报道,美国英特尔公司立志在4年内获得芯片技术全球领先地位。但暂时而言,以一个关键的指标衡量,该公司已失去行业霸主地位。韩国三星电子有限公司二季度的收入超过了英特尔,成为全球第一大芯片制造商。业内分析人士称,鉴于这两家公司核心业务的前景出现分化,短期而言,这一局面可能会维持下去。

报道称,在二季度,专注于内存芯片的三星电子实现半导体收入22.74万亿韩元(约合197亿美元)。而英特尔的总收入为196亿美元,如果剔除该公司同意出售的一个业务部门的贡献,则当季收入为185亿美元。

10. 北方华创赛微电子等组建,北京一工程研究中心获批涉及先进MEMS工艺研发

近日,由北京海创微芯科技有限公司牵头,联合北京赛莱克斯国际科技有限公司、北方华创微电子装备有限公司、北京中科赛微电子科技有限公司组建的先进MEMS工艺设计与服务北京市工程研究中心正式获得北京市发改委批复。

11. 采用长江存储128层3D TLC NAND的产品量产出货

国内内存模块供应商“嘉合劲威”公众号发布消息称,旗下高端品牌阿斯加特将发布新品AN4PCle4.0SSD,闪存颗粒采用长江存储128层3DTLCNAND,这也意味着长江存储128层3DNAND闪存产品成功量产。

2018年底,长江存储宣布将跳过64层和96层,于2020年底开始量产128层3DNAND闪存。韩媒BusinessKorea援引业内人士表示,长江存储去年4月即开发了128层3DNAND闪存技术,但由于疫情和母公司紫光集团的影响,量产计划被推迟。

2018年长江存储的技术水平是32层,而三星电子从2014年开始生产32层。随着长江存储在2021年成功量产128层(三星电子和SK海力士分别在2019年8月和去年第二季度开始生产128层),韩国和中国半导体企业的技术差距从3、4年缩短为2年。

12. 交货周期长达72周,功率半导体厂商加速扩产

意法半导体CEO在近期的财务会议上表示,车用芯片订单依旧强劲、需求仍远高于意法现有与规划产能,订单目前相当于18个月、大约72周的需求,目前的芯片产能只能满足70%的客户。

13. 华海清科步入高速成长,主导CMP设备国产化

华海清科股份有限公司于6月17日获科创板IPO顺利过会,并于7月1日提交注册。拟募资10亿元投入高端半导体装备(化学机械抛光机)产业化项目、高端半导体装备研发项目、晶圆再生扩产升级项目及补充流动资金等。

国内唯一具有12英寸CMP设备核心自主知识产权并实现量产销售商业机型的设备商。公司的主要产品为化学机械抛光(CMP)设备,可覆盖12 英寸和 8 英寸的产线,总体技术性能已达到国际先进水平,包括非金属介质CMP、金属薄膜CMP、硅CMP ,部分高端CMP设备工艺技术水平已在14nm制程验证中。2018-2020年收入依次是0.36、2.11、3.86亿元,净利润依次是-1.54、0.11、0.98亿元,毛利率依次是25.27%、31.27%、38.17%。

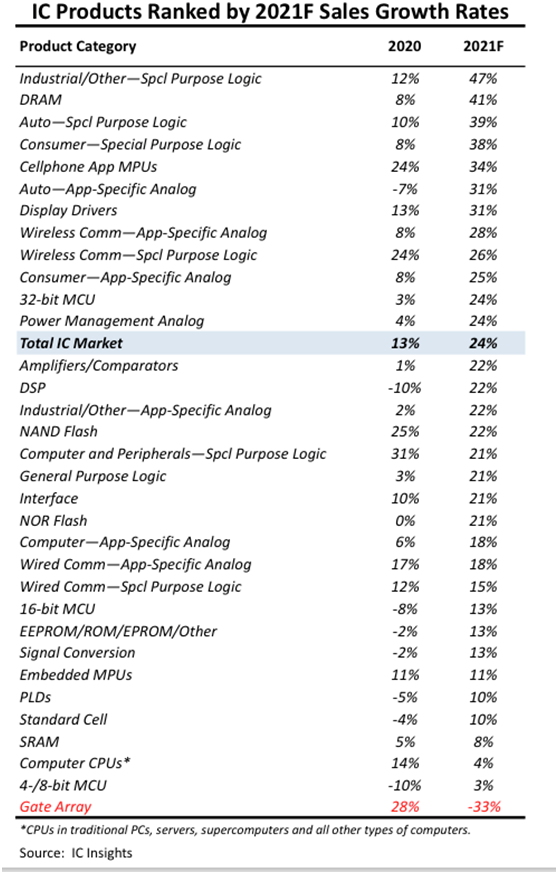

14. IC Insights:2021年各品类IC全面开花

IC Insights发布了2021年中更新麦克莱恩报告,更新包括IC Insights对世界半导体贸易统计(WSTS)组织定义的33个IC产品类别的收入增长率排名,并确认强劲的最终用途需求正在影响所有产品细分市场的增长。

15. 再谈摩尔定律现状与应对

我们国家的集成电路是被“卡脖子”最严重的产业,造成这种状况的主要原因是我们在市场、技术、人才、政策等很多方面缺乏积累。

在市场方面,目前,我国实际消耗的集成电路占到全球集成电路产能的20%左右,全球67%左右的集成电路或多或少和中国有关系。以上数据说明,市场已经不再是主要的问题。

在技术方面,我们国家知识产权积累较少,起点相对低,以前我们做不了通用计算是因为专利壁垒太高。但是在后摩尔定律时代,有很多变化正在发生。比如从通用到专用的转化需要大量的工程毕业生和与市场结合的能力,这是我们的强项;再比如,开源的RISC-V指令集摆脱了很多历史上的沉疴,为我国参与这个产业提供了特殊的机会。但是我们也要认识到,在技术发展的方向上仍有太多短视行为,很多企业因为只能做相对低端的市场就发表高端无用的言论,影响决策层的判断。而实际上,台积电2021年第一季度16nm以下工艺占据了他们6成的营收,接近中国大陆地区所有代工总和的10倍。目前很多专家强调细分领域的重要性,但是这些细分领域只占集成电路的1%左右,我们不能放弃另外的99%,否则还是会被“卡脖子”。

在人才方面,目前依然存在很大问题。我国集成电路产业人才缺乏尖端技术前沿的经验,以追随为主,技术研发的长周期和高投入导致创新动力缺乏;研究院所的人才严重缺乏产业经验,同时缺乏实际应用价值判断力。美国推出的半导体产业十年计划,主导的产业技术领袖一直活跃在技术前沿。因此,如何充分利用我国现有人才,如何培养未来人才,都需要业界进一步思考。

在政策方面,我国对风险的承受能力不够和对知识产权的保护不够是目前最大的问题。在知识产权领域,国内的相关制度也仍有待加强,业内要达成共识:没有知识产权保护,所有的创新价值都是零。

后摩尔时代有太多想象空间和技术缺口,想从根本上改变“卡脖子”状态,就要积极参与前沿科学的研究,要在某些新兴重大领域占据优势,并以此来进行交换,不能在所有的领域都靠跟随。“要有非对称性的杀手锏”,这是后摩尔定律时代产业发展的解决方案。

16. 台积电涨价20%!

8月6日消息,据业内人士透露,台积电已通知客户,从8月开始,其为 LCD 驱动芯片供应商提供的12英寸晶圆制造服务将提价15-20%!

近期中国台湾地区驱动IC供应商表示,台积电已告知若打算新增投片量,报价将会往上浮动15-20%,以80nm制程为例,报价大概会趋近1700-1900美元之间,并且是即日起就开始实施。

17. SiC进入八英寸时代!

从实际情况上看,目前多数SiC都采用的4英寸、6英寸晶圆进行生产,而6英寸和8英寸的可用面积大约相差1.78倍,这也就意味着8英寸制造将会在很大程度上降低SiC的应用成本,因而,SiC何时才能迈进8英寸时代也成为了产业聚焦的热点之一。

日前,意法半导体(简称ST)所宣布的一则消息,则让产业看到了8英寸SiC时代到来的希望——ST在其官方新闻稿中表示,其瑞典北雪平工厂制造出首批8英寸SiC晶圆片,这些晶圆将用于生产下一代电力电子芯片的产品原型。晶圆升级到200mm标志着扩大产能,以及支持汽车和工业市场实现系统和产品电气化的计划取得阶段性成功。

18. 华为成功搞定一款卡脖子芯片

最新消息显示,华为海思自研的首款OLED驱动芯片已进入试产阶段,有消息人士透露,华为海思OLED驱动IC将于明年上半年量产,产能约20-30万颗/月。

据集微网报道称,华为海思自研的首款 OLED驱动芯片已于2020年完成流片,目前进入到了试产阶段,很快可以正式向供应商交付,华为自家旗下的产品也有望采用。

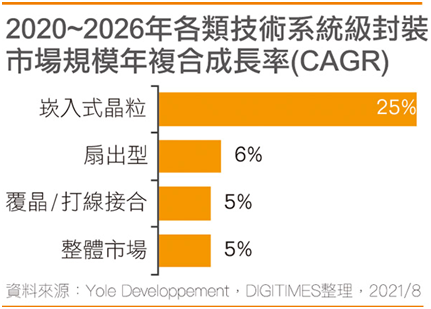

19. 2020 to 2026年各类技术系统系统封装市场CAGR

20. 直言光刻胶国产替代仍空白,中芯国际相关负责人遭怼“算老几”

上周,半导体行业人的朋友圈被“分析师“怒怼”中芯国际技术大拿:你算老几?”一组截图消息“刷屏”了。

据国际电子商情了解,事件发生的背景是:在全球缺芯持续之下,一个半导体行业500人的微信群内正就国内半导体领域紧缺的“光刻胶”耗材国产化进行交流,但是对于光刻胶以及中芯国际看法上,被称为“中芯国际光刻胶负责人”的杨晓松认为,虽然国产光刻胶方面已经有了产品,但国内ArF光刻胶领域还是空白的,厂商们都不敢见他。但已经有一些人在“瞎炒货”了。不过,这一观点引起了方正证券首席电子分析师陈杭的强烈反对,还质问杨晓松“你算老几”。

21. 英特尔即将在美国新建晶圆厂的更多细节

英特尔透露了其即将在美国新建的晶圆厂的更多细节,英特尔首席执行官Patrick Gelsinger表示,新晶圆厂园区将耗资 600 亿至 1200 亿美元,其中包括使用英特尔先进工艺技术处理晶圆的多个模块,以及芯片封装设施。公司目标是将其建在靠近大学的地方,以简化新员工的招聘。

作为其IDM2.0战略的一部分 ,英特尔将在今年年底前决定其在美国的下一个主要半导体制造中心的确切位置。Pat Gelsinger 表示,该晶圆厂将包括 6 到 8 个模块将使用公司领先的制造工艺生产芯片,能够使用包含英特尔的 EMIB 和 Foveros 等专有技术封装芯片,并且还将运行一个专用发电厂。

每个半导体制造模块的成本将在 100 亿至 150 亿美元之间,因此英特尔未来十年对该中心的投资可能最低也是600亿美元,最高可能达到 1200 亿美元。

Patrick Gelsinger告诉媒体,“我们将目光广泛地投向美国各地。这将是一个非常大的基地,有6到8个晶圆厂模块,每个晶圆厂模块的成本在 100到 150 亿美元之间。这是一个在未来十年内投入1000 亿美元、创造 10000 个直接就业机会的项目。根据我们的经验,这 10000人创造了 100000 个工作岗位。所以,从本质上讲,我们想建造一个‘小城市’。”

22. Omdia英伟达在AI市场面临激烈竞争

英伟达未来能否保持其主导地位还有待观察,因为 Omdia 预计 AI 处理器市场将快速增长并吸引许多新供应商。去年,云和数据中心 AI 处理器的全球市场收入增长了 79%,达到 40 亿美元。到 2026 年,Omdia预计市场营收将增长九倍,达到 376 亿美元。

Omdia认为,赛灵思、谷歌、英特尔和AMD是英伟达在AI市场这块巨大的蛋糕中占据更大份额的最大竞争者。赛灵思提供现场可编程门阵列 FPGA 产品,谷歌的张量处理单元 (TPU) AI ASIC 在其自己的超大规模云操作中得到广泛采用,而英特尔则采用其Habana AI 专有核心AI ASSP及其FPGA产品的形式,用于AI 云和数据中心服务器。

Jonathan Cassell指出:“英伟达的计算统一设备架构 (CUDA) 工具包几乎被 AI 软件开发社区普遍使用,这使英伟达的 GPU 衍生芯片在市场上具有巨大优势。”

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。